![]()

Le système fiscal suisse est caractérisé par sa complexité et sa diversité en raison de la structure fédérale du pays. Chaque canton et commune connaît son propre système fiscal notamment en ce qui concerne les taux d’imposition et les possibilités de déductions. Afin d’avoir des règles communes les administrations fiscales sont soumises à certaines dispositions telles que la LIFD (loi fédérale sur les impôts directs) ou LHID (loi sur l’harmonisation des impôts directs)

Les impôts sur le revenu sont prélevés au niveau fédéral, cantonal et communal. Le revenu imposable comprend généralement les salaires, les revenus issus de la location, les intérêts et autres sources de revenus. Les contribuables suisses doivent déclarer, dans les délais impartis, l’ensemble de leurs revenus ainsi que les déductions admissibles telles que les cotisations à la prévoyance liée, les frais de transport, les assurances maladie pour déterminer leur revenu imposable.

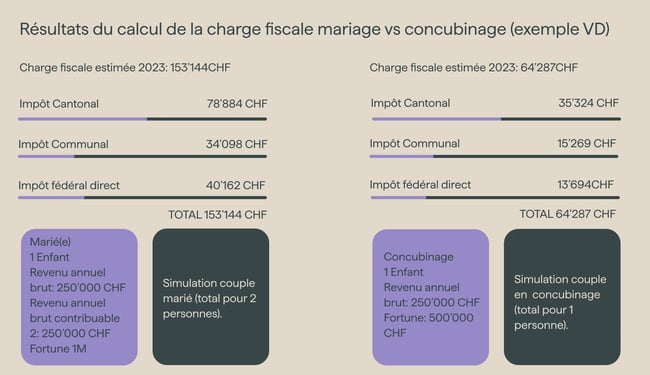

En Suisse, les couples mariés sont généralement imposés conjointement tandis que les concubins sont imposés individuellement. Pour les conjoints, les deux revenus sont additionnés tandis que les concubins ne sont imposés que sur leurs propres revenus. Cette différence dans le traitement fiscal peut avoir un impact significatif sur la charge fiscales des personnes mariées notamment lorsque les revenus du couple sont répartis de manière inégale. Par conséquent, il est important de bien comprendre les différences fiscales entre le mariage et le concubinage lors de la planification de vos finances (vous pouvez suivre notre webinaire à ce sujet).

Un impôt sur la fortune est également prélevé par les cantons et communes. Il est calculé sur la base de la fortune imposable, soit l’ensemble des valeurs mobilières (épargne, titres, etc), des valeurs immobilières (résidence principale, immeuble de rendement, etc) après déduction des dettes.

Les valeurs détenues à l’étranger doivent également être déclarées. Selon les règles d’impositions internationales, c’est le pays de domicile de l’assuré qui a la compétence pour taxer l’ensemble des valeurs mobilières détenues par le contribuable en Suisse ou à l’étranger. Il en va autrement en ce qui concerne les valeurs immobilières étant donné que c’est le pays de situation du bien qui a la compétence pour imposer. L’administration fiscale suisse tiendra néanmoins compte de ces éléments de revenus et fortune immobiliers de source étrangère en les additionnant aux éléments imposables en Suisse, ce qui contribue à augmenter le taux d’imposition (taux appliqué uniquement sur les éléments imposables réalisés/situés en Suisse). Pour éviter qu’un même objet soit taxé deux fois, il existe des conventions de double imposition.

.webp?width=610&height=456&name=carte_charge_fiscale_2023_particuliers%20(1).webp)

Dans un pays aussi diversifié sur le plan fiscal que la Suisse, une compréhension approfondie des régimes fiscaux cantonaux et des stratégies d'optimisation fiscale est essentielle pour les contribuables.

Piguet Galland vous offre un bilan patrimonial pour évaluer votre situation et analyser les axes d’actions pour optimiser votre situation fiscale.