70 milliards de francs hérités chaque année en Suisse !

-

Piguet Galland

La mort un sujet tellement tabou

Un tabou si présent qu’il empêche encore de prendre les mesures ante-mortem nécessaires pour éviter de futures querelles familiales ?

Découvrez les 5 étapes que vous devrez aborder pour préparer votre succession !

1. Etablissez un inventaire

Avant toute chose, vous devrez établir un inventaire de votre patrimoine.

- Simple pour un célibataire

- Plus complexe pour une personne mariée car il s’agira de définir les biens propres, les acquêts ou encore les biens communs. Le régime matrimonial est prépondérant dans la définition de chaque bien.

Cet inventaire peut être défini au travers d’un testament et/ou d’un contrat de mariage.

2. Donnez en amont

Et si vous envisagiez une avance sur héritage pour vos proches?

Une pratique largement répandue dans certains cantons afin de réduire l’impôt sur la succession, la donation ou « avance de hoirie », doit être rapportée lors du partage de la succession. La valeur sera ajoutée à la masse successorale si rien n’est entrepris puisqu’une donation n’est autre qu’une avance sur héritage.

Pour éviter cela, vous pouvez entreprendre les démarches afin d’établir un acte d’une dispense de rapport.

3. Liquidation du régime matrimonial

La liquidation du régime matrimonial permettra de définir votre masse successorale.

4. Qui sont vos héritiers ?

Les héritiers légaux sont définis selon trois niveaux de parentèle qui déterminent l’ordre de priorité. La plus proche parentèle exclut automatiquement les autres. Le conjoint ne rentre pas dans ce système mais hérite néanmoins.

- La première parentèle regroupe les descendants directs (enfants) et si l’un est prédécédé alors ses héritiers recevront la part qui lui était destinée.

- La deuxième est constituée des parents, et comme dans le premier cas, si l’un d’eux n’est plus, alors ses descendants héritent (frères et sœurs du défunt).

- La dernière concerne les grands-parents (et leurs descendants)

Le concubin n’est absolument pas reconnu à l’heure actuelle dans notre base légale et ne peut être assimilé à un conjoint.

Attention, vous ne pouvez pas déshériter un réservataire !

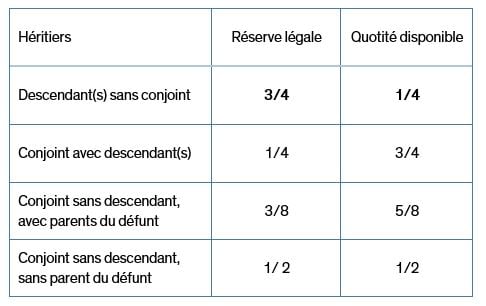

Certains héritiers sont considérés comme « réservataires ». Comme le terme l’indique, ils bénéficient d’une protection légale et donc d’une réserve que le défunt ne peut pas réduire, même en prenant des dispositions testamentaires.

En cas de non-respect des réserves, les héritiers lésés peuvent entamer une action en réduction. Ce procédé permet de recalculer les montants de la succession en tenant compte de la part légale minimum auquel a droit l’héritier.

La part dégagée en renvoyant les héritiers à leur part réservataire constitue la quotité disponible dont le défunt pourra disposer librement.

EXEMPLE :

Les frères et sœurs, ainsi que les grands parents ne bénéficient pas de parts réservataires.

5. Déterminez "vos dernières volontés"

Pensez à faire votre testament !

La première possibilité qui s’offre au légataire de son vivant pour pouvoir répartir cette quotité est le testament. Il peut être rédigé sous trois formes.

- Olographe : écrit à la main, il doit contenir lieu, date et signature. Forme très répandue mais attention à ne pas laisser de doutes ou de volontés peu claires.

- Authentique (notarié) : comme son nom l’indique, en présence d’un notaire. Ce dispositif est conseillé lors de gros patrimoine ou de successions plus complexes, avec transmission d’immeuble ou d’entreprise.

- Oral (d’urgence) : en cas de danger ou de mort imminente (accident ou guerre par ex.) il doit être fait en présence de deux témoins et n’est valable que 14 jours. Si le décès n’a pas lieu dans ce laps de temps, les volontés sont alors caduques.

Pacte successoral, une alternative ?

L’autre disposition que le légataire peut faire de son vivant se fait par le biais du pacte successoral.

Fait devant notaire et en présence de deux témoins, ce dernier contient les dernières volontés du testataire ainsi que l’accord des futurs héritiers, qui doivent tous être majeurs. L’avantage de procéder par pacte au lieu du testament est que les héritiers participent au procédé et se mettent d’accord de votre vivant. Cela permet d’éviter tout futur conflit entre héritiers. Autre avantage, la possibilité de renoncer à des parts sans respecter le principe des parts réservataires. En revanche, le désavantage majeur de ce procédé réside dans le fait que pour toute modification, la signature de toutes les parties est nécessaire.

Le pacte successoral ne peut être annulé qu’en cas de divorce, hormis un acte grave commis par l’un des héritiers signataires. Pour cette raison d’ailleurs, il est recommandé d’éviter le pacte successoral en cas de concubinage mais de favoriser la prévoyance qui reconnaît le concubin de plus en plus fréquemment.

Et si l’on devient inapte ?

Un dernier point très important sur lequel nous avons la possibilité d’agir de notre vivant concerne le mandat pour cause d’inaptitude.

Si par malheur vous vous retrouvez dans un état qui ne permet plus de gérer vos affaires (accident, maladie, âge avancé..), qui entraîne une perte de capacité de discernement, l’Etat désignera un ou une curatrice.

Curatelle… oui, mais par qui et cela prendra combien de temps ?

Lorsque vous disposez d’un certain patrimoine et/ou d’une entreprise, il sera très difficile pour votre conjoint ou vos enfants d’être nommé puisque l’APEA (autorité de protection de l’enfant et de l’adulte) désignera quelqu’un d’externe, sans conflit d’intérêt. Cette situation peut s’avérer non seulement frustrante mais dramatique car la lenteur de l’administration et la complexité de la situation patrimoniale peuvent bloquer des décisions qui nécessiteraient un agissement rapide.

La réforme arrive mais en attendant…

La base légale concernant la succession n’a pas été modifiée depuis près de 100 ans mais une réforme va voir le jour prochainement. Le modèle de la famille classique « bourgeoise », mari et femme pour la vie, 3 enfants, concerne aujourd’hui moins de la moitié de la population suisse.

Pouvoir disposer plus librement d’un patrimoine que l’on a construit fait sens. Mieux protéger ou avantager son concubin, inclure un enfant que l’on a élevé au sein d’une famille recomposée, des souhaits qui pourront, en partie être réalisés grâce à la révision du droit successoral.

Concubin pas protégé par la loi actuelle !

Plusieurs aspects seront concernés

- la réduction des parts réservataires,

- la suppression des parents en tant que tels, laissant plus de marge de manœuvre au défunt,

- davantage de facilité à transmettre les entreprises familiales,

- ou encore pouvoir mettre en place une « clause » permettant de protéger le concubin d’une situation précaire, « la créance d’assistance ».

Cependant, le partenaire de vie ne devient pas un héritier légal et l’aspect fiscal demeure donc inchangé.

La consultation et les commentaires de ces modifications ont été publiés en février 2020 par le Conseil Fédéral qui devrait adopter, prochainement le projet définitif mais son entrée en vigueur n’adviendra pas avant 2022.

Nous vous encourageons vivement à vous faire accompagner dans cette démarche. Notre équipe du conseil patrimonial se tient à votre disposition. N’hésitez pas à prendre contact avec nous !

Auteur

-

Piguet Galland

linkedInPiguet Galland, banque privée romande détenue par la Banque Cantonale Vaudoise, a pour ambition d’apporter de la sérénité à ses clients en leur simplifiant la gestion de leur patrimoine. C’est grâce à l’alliance inédite de trois expertises métiers complémentaires − conseil patrimonial, investissement et financement − que nos conseillers accompagnent leurs clients dans la conduite de leurs projets de vie. Profondément ancrée en Suisse romande et dédiée à la clientèle locale,

Piguet Galland est implantée à Genève, La-Chaux-de-Fonds, Lausanne, Neuchâtel, Nyon et Yverdon-les-Bains.

Piguet Galland, la banque privée créatrice de sérénité.

.png?width=488&height=440&name=Communiqu%C3%A9%20(2).png)