Rente ou capital ? Un dilemme de moins en moins cornélien

-

Jihan Bicici Spécialiste en conseil patrimonial

Qu’est-ce-que le taux de conversion ?

Il s’agit du taux utilisé par les caisses de pension pour convertir votre capital en rente. Par exemple, une personne ayant accumulé CHF 100’000.- dans sa caisse de pension avec un taux de conversion de 6% touchera une rente annuelle de CHF 6’000.-, soit CHF 500 par mois.

Quel est le niveau des taux de conversion ?

La loi prévoit un taux de conversion minimal de 6.8%. Une baisse à 6% a été refusée par le peuple en 2017. Toutefois, ce taux minimal s’applique uniquement aux plans de prévoyance offrant les prestations minimales prévues par la loi (LPP). Aujourd’hui, seuls 9.6% des affiliés doivent se contenter du minimum légal (OFS : 2021). Autrement dit, la grande majorité de la population bénéficie de prestations plus généreuses que l’on appelle la part sur obligatoire. Or, chaque caisse de pension est libre de fixer le taux de conversion de la part sur obligatoire comme bon lui semble. A titre d’exemple, une grande banque suisse a annoncé une baisse du taux de conversion à 4.42% pour son personnel en 2018. De son côté, une grande compagnie d’assurance et un acteur majeur de la prévoyance en Suisse a pour sa part annoncé une baisse du taux de conversion de la part sur obligatoire à 4.49% en 2023.

La tendance va-t-elle perdurer et quelle en est la conséquence ?

Oui. La tendance va se poursuivre avec l’augmentation de la pression démographique. Le vieillissement de la population va accélérer la baisse des taux de conversion. Il est en effet beaucoup plus facile pour les caisses de pension de répercuter le risque de longévité sur la population en baissant le taux de conversion sur la part sur obligatoire, que de se heurter aux réticences vis-à-vis des projets de réformes du système de prévoyance. Par conséquent, les rentes vont continuer à baisser, même si les capitaux augmentent.

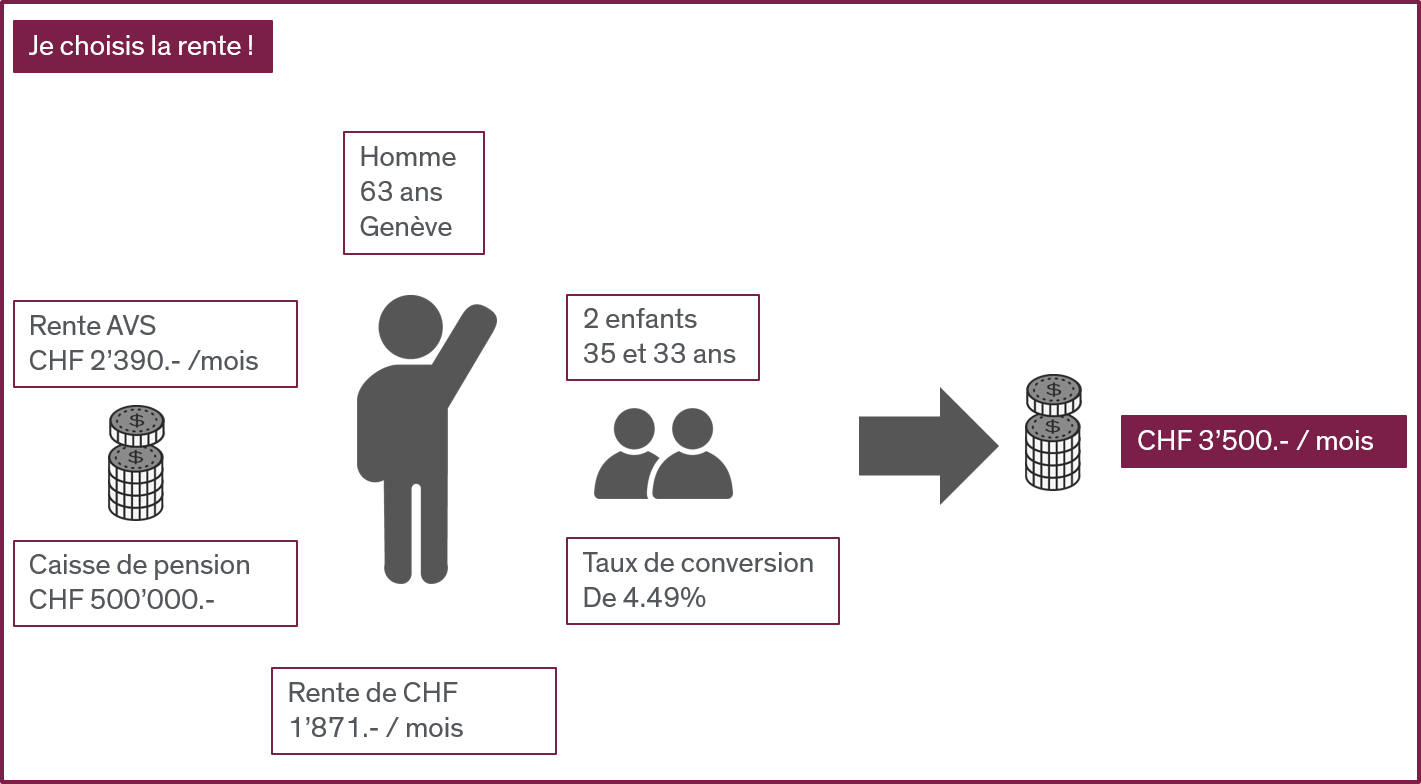

Prenons l’exemple d’un homme de 63 ans qui habite à Genève. Divorcé, il est père de deux enfants de 35 et 33 ans. Il a toujours travaillé en Suisse et pourra compter en 2023 sur la rente AVS maximale de CHF 2’390.- par mois. Il disposera également de CHF 500’000.- dans sa caisse de pension avec un taux de conversion de 4.49%. La rente lui garantirait donc un revenu supplémentaire de CHF 1’871.- par mois. Après le paiement de la prime de sa caisse maladie de CHF 400 et de ses impôts de CHF 365, il disposerait de CHF 3’500 par mois pour ses dépenses courantes (loyer inclus).

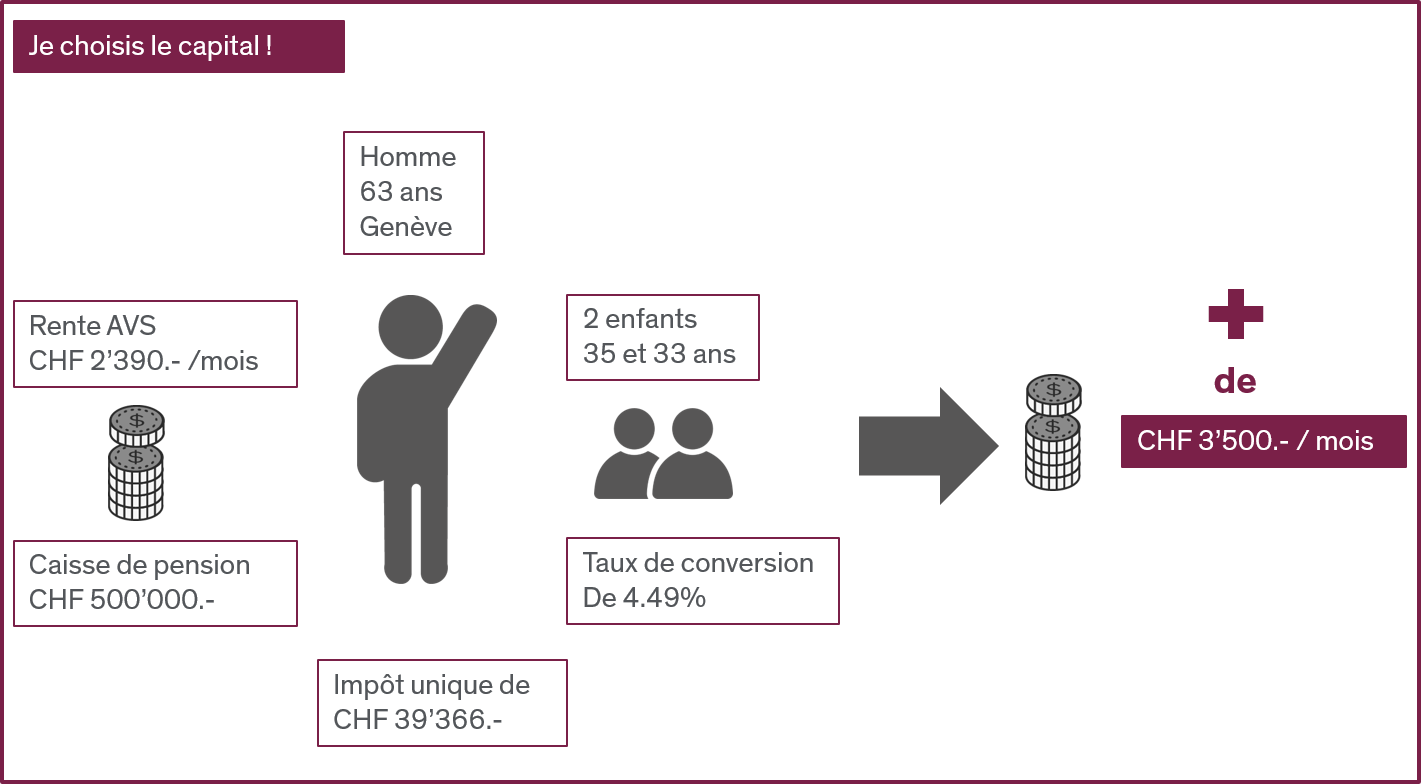

En optant pour le capital de sa caisse de pension, il paierait un impôt unique de CHF 39’366.- En investissant le montant restant avec un rendement moyen de 2%, dont 1% sera considéré comme du revenu imposable, sa charge fiscale mensuelle ne serait que de CHF 179.- En dépensant CHF 3’500.- par mois pour ses dépenses courantes, il devrait vivre jusqu’à 100 ans pour dépenser la totalité du capital ! En cas de décès prématuré, ses enfants pourraient donc hériter du montant non dépensé.

Quelles sont les solutions ?

Le choix entre la rente et le capital de son 2ème pilier est une des décisions financières les plus importantes que l’on doit prendre au cours d’une vie et chaque cas est unique. Il est donc essentiel de ne pas faire comme son voisin et consulter un spécialiste qui pourra établir une planification financière et vous orienter vers le choix le plus judicieux, adapté à votre situation personnelle.

Indépendamment du choix entre la rente et le capital, plus les capitaux de vieillesse sont importants, plus confortable sera la retraite ! La première étape consiste donc à se constituer un capital solide. Pour ce faire, vous pouvez actionner 5 leviers :

- Cotiser au 3ème pilier

- Ne pas négliger le plan de prévoyance lors de la signature d’un contrat de travail.

- Mettre en place un plan de rachat dans la caisse de pension

- Orienter vos dépenses en fonction de votre épargne.

- Définir une stratégie de placement adéquate.

Pour beaucoup d’entre nous, il sera difficile de combiner tous ces éléments. Gardons à l’esprit que le risque principal réside dans le fait de ne rien entreprendre.

Chez Piguet Galland, nous vous accompagnons dans la réalisation de vos projets de vie. Contactez-nous et faites vous accompagner par nos spécialistes pour une retraite en toute sérénité.

Auteur

-

Titulaire d’un master en sciences économiques et sociales de l’université de Genève et du brevet fédéral de conseiller financier, Jihan Bicici cumule plus de 10 ans d’expérience en gestion de fortune et en planification financière auprès de la clientèle domiciliée en Suisse. En tant que Spécialiste en Solutions patrimoniales, il vous conseille dans la réalisation de vos projets de vie à travers une vision globale de votre patrimoine en incluant la prévoyance, ainsi que les aspects fiscaux, matrimoniaux et successoraux.

Titulaire d’un master en sciences économiques et sociales de l’université de Genève et du brevet fédéral de conseiller financier, Jihan Bicici cumule plus de 10 ans d’expérience en gestion de fortune et en planification financière auprès de la clientèle domiciliée en Suisse. En tant que Spécialiste en Solutions patrimoniales, il vous conseille dans la réalisation de vos projets de vie à travers une vision globale de votre patrimoine en incluant la prévoyance, ainsi que les aspects fiscaux, matrimoniaux et successoraux.