Vaut-il mieux nantir ou retirer la LPP pour financer son logement?

-

Arcinfo

-

Alexandra Tudorache Spécialiste en solutions financement

Cet article a été écrit par Alexandra Tudorache, Spécialiste en solutions de financement. Il est paru dans arcinfo, le 23 février 2024.

En Suisse, le rêve d’accéder à la propriété est souvent accompagné de défis financiers importants : prix élevés de l’immobilier, part minimale de fonds propres 20 %, amortissement en quinze ans de la part de la dette en 2e rang, etc. Ceci explique en partie, la proportion faible de propriétaires, à savoir 36 % (chiffres de 2021, source OFS) contre 64 % de locataires.

La possibilité d’utiliser une partie des avoirs 2e pilier permet de constituer des fonds propres supplémentaires aux 10 % d’épargne personnelle obligatoire, lors de l’acquisition d’une résidence principale.

Pour rappel, le 2e pilier est une composante clé du système suisse de prévoyance. Il est géré par les caisses de pension, en étant alimenté par Ies cotisations des employeurs et celles des employés, versées en parts égales.

Un employeur peut également décider d’en payer plus que la moitié. Tout salarié d’au moins 17 ans, assuré au 1er pilier (AVS), gagnant plus de 22 050 francs par an (en 2023) est tenu de cotiser au 2e pilier. Les travailleurs indépendants peuvent également s’assurer volontairement à une caisse de prévoyance.

Les fonds du 2e pilier sont destinés à assurer un revenu complémentaire suffisant à l’AVS (1er pilier) pendant la retraite. Cependant, les prix d’acquisition particulièrement élevés en Suisse et les fonds propres minimaux obligatoires incitent de plus en plus d’acquéreurs à utiliser ces fonds de manière anticipée afin de parfaire le financement nécessaire à l’achat de leur résidence principale, qui est très souvent le projet d’une vie.

Les conditions spécifiques varient selon les caisses de pension, mais cette option offre une alternative intéressante pour constituer ses fonds propres et atteindre le minimum demandé de 20 % du prix d’achat.

Seulement jusqu’à 50 ans

Toutefois, il est important de savoir que seuls les fonds cotisés jusqu’à l’âge de 50 ans peuvent être utilisés, sous la forme d’un retrait en capital ou d’un nantissement. Par ailleurs, il est impossible de libérer des avoirs 2e pilier pour l’acquisition d’une résidence secondaire ou d’un bien de rendement.

Infographie : Jean-Marie Gallay

Infographie : Jean-Marie Gallay

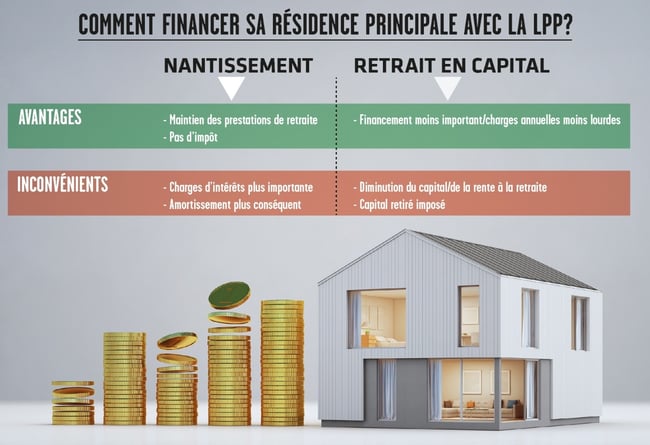

Vous disposez de deux possibilités pour son utilisation : le nantissement, ainsi les fonds restent dans votre caisse de pension et sont uniquement mis en garantie. Ou le retrait en capital. Chaque option présente ses avantages et ses inconvénients. Toutefois, c’est surtout en fonction de son âge lors de l’achat qu’il est important de bien faire ses calculs et de choisir la bonne option.

Retirer ses avoirs de sa caisse de pension aura comme première conséquence le paiement d’un impôt qui viendra se rajouter aux autres frais importants, à l’instar des frais de notaire par exemple.

Autre conséquence, ce retrait va créer des lacunes dans votre capital qui sera disponible au moment de votre retraite, respectivement sur la rente y relative. Une personne de 40 ans aura le temps nécessaire pour reconstituer le capital, alors qu’une personne de 50 ans devra effectuer un effort supplémentaire d’épargne.

Il vous sera néanmoins possible de rembourser tout ou partie du versement en tout temps, mais au plus tard le jour précédant la retraite et ainsi récupérer une partie de l’impôt versé. Le montant minimal est de CHF 10 000 francs.

Amortissement plus élevé

Le nantissement est donc une formule intéressante au retrait en capital mais présente aussi un inconvénient. Votre financement vous coûtera plus cher, car il sera plus important (moins d’apports de fonds propres sous forme de liquidités), impliquant, de facto, un amortissement plus élevé afin de réduire en 15 ans votre dette à hauteur d’un 1er rang (2/3 de la valeur de votre bien immobilier retenue par le créancier gagiste). Cet amortissement pourra devenir vite conséquent en fonction de votre endettement et peser lourd sur votre budget.

Il est également important de rappeler que les établissements financiers peuvent effectuer, en cas d’utilisation du 2e pilier, un calcul du ratio charges/revenus à la retraite, afin de s’assurer que le financement sera toujours supportable par le client. Le cas échéant, des garanties complémentaires pourraient vous être demandées, telle qu’une assurance risque-décès par exemple.

En résumé, l’utilisation du 2e pilier peut avoir des conséquences importantes sur vos finances personnelles et leur sécurité à long terme. Il est donc primordial de bien comprendre les implications et les risques associés avant de décider de son emploi. Dans ce contexte, nous vous recommandons fortement de consulter un spécialiste hypothécaire ou un professionnel de la prévoyance pour obtenir des conseils personnalisés.