1. Déterminez votre forme juridique

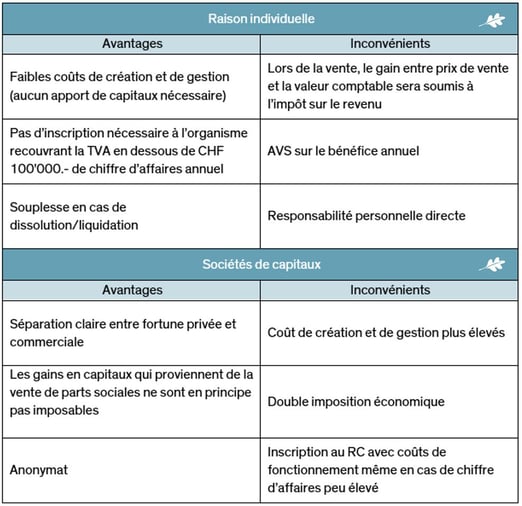

Lorsque l’on se met à son compte, la première décision à prendre est la forme juridique à adopter. Le choix entre la raison individuelle ou une société de capitaux dépend de bien des critères car elles ont toutes deux autant d’avantages que d’inconvénients dont voici quelques exemples significatifs :

Raison individuelle

En raison individuelle, seul le 1er pilier reste obligatoire contrairement au 2ème et 3ème pilier qui, eux, sont facultatifs. De prime abord, cette flexibilité parait attrayante. Cependant, dans ma fonction de planificatrice financière, je me retrouve régulièrement confrontée à des situations où la prévoyance est négligée, générant des revenus modestes lors de la retraite.

Société de capitaux

Si vous choisissez de fonder une société de capitaux, vous serez alors salarié de votre propre entreprise avec les mêmes droits et obligations en matière de cotisations sociales qu’un employé lambda.

2. Le premier pilier ne suffit pas

Afin d’atteindre la rente maximale du 1er pilier, respectivement CHF 2’390.- pour un célibataire et CHF 3’585.- pour un couple marié, il faut atteindre 43 années (44 pour les hommes) de cotisations auprès de l’AVS avec un salaire annuel moyen de CHF 86’040.

Même si vous percevez la rente maximale du 1er pilier, celle-ci n’est de loin pas suffisante pour maintenir un niveau de vie plus ou moins similaire à celui que vous aviez lorsque vous étiez actif.

Il est donc indispensable de mettre en place un 2ème et/ou 3ème pilier afin de combler cette lacune.

3. Optez pour le 2ème pilier

Il convient de faire le choix de vous affilier ou non au 2ème pilier.

Si vous optez pour l’affiliation au 2ème pilier, vous aurez le choix de l’institution de prévoyance et du plan de prévoyance qui vous correspond avec une certaine flexibilité dans les prestations de risques.

L’affiliation au 2ème pilier offre beaucoup d’avantages:

- Une meilleure conversion en rente

- Un coût du risque moins élevé à prestations équivalentes

- Une plus grande protection en cas d’invalidité

- Une sécurité pour votre famille en cas de décès

- La possibilité de choisir la stratégie d’investissement pour la part du salaire qui dépasse CHF 129’060.-

- L’opportunité de cotiser en complément au 3ème pilier, au maximum CHF 6883.- /an

- Les contributions et les rachats peuvent représenter des montants bien plus importants que le maximum autorisé dans le 3ème pilier

Cette solution est attractive, par exemple, pour une personne mariée avec des enfants à charge, avec un revenu de plus de CHF 140’000.- par année.

4. Pensez à votre 3ème pilier

Que vous ayez opté pour l’affiliation au 2ème pilier ou non, vous pouvez cotiser au 3ème pilier.

Si vous n’êtes pas affilié au 2ème pilier, vous pourrez alors cotiser au « grand » 3ème pilier dont la limite des cotisations annuelles déductibles est fixée à 20 % du revenu annuel, et au maximum à CHF 34’ 416.-.

Ce choix a pour principaux avantages ;

- Une grande flexibilité dans le montant des versements

- La possibilité de choisir une stratégie d’investissement

- L’opportunité d’ouvrir plusieurs comptes 3A

Cette solution est attrayante par exemple, lors d’une phase de départ, pour un célibataire sans enfant, n’ayant pas une grande capacité d’épargne.

En résumé, Le 2ème pilier offre une protection du risque moins coûteuse, une charge déductible conséquente et la possibilité d’utiliser ses liquidités pour faire des rachats déductibles fiscalement. Pour rappel, la moitié des cotisations annuelles du 2ème pilier peuvent être portées en déduction du compte d’exploitation et ainsi diminuer le bénéfice annuel imposable. La seconde moitié des cotisations annuelles est honorée à titre privé et déduite du revenu imposable.

5. Définissez votre revenu avec minutie !

Lors de votre inscription auprès de la caisse AVS, il vous sera demandé de définir votre revenu annuel afin de déterminer le montant des cotisations. Difficile certes de déterminer ce dernier lorsque l’on débute une activité, mais relativement important car la logique voudrait qu’il détermine le salaire assurable en cas d’accident (LAA), maladie, en prévoyance professionnel (LPP) et donc toutes les prestations qui en découlent. Ce montant sera ajustable en fonction du développement réel de votre activité.

6. Intégrer votre prévoyance dans votre organisation comptable et financière

Encore trop souvent, l’indépendant délaisse la prévoyance de son organisation « comptable et financière ». Pourtant cet aspect offre non seulement une protection contre les risques non négligeable, mais surtout l’assurance d’un train de vie confortable à la retraite.

De plus, la prévoyance représente un excellent moyen pour optimiser sa fiscalité en transférant une partie de sa fortune au sein d’une enveloppe défiscalisée diminuant son revenu imposable.

Notre expertise ainsi que nos différents partenariats nous permettent de vous accompagner et vous proposer des solutions sur mesure.

Nos spécialistes en conseil patrimonial sont à votre disposition pour étudier et planifier votre situation actuelle et à venir. Contactez-nous pour un premier entretien sans engagement !