Série 360

Le bon financement pour votre projet

Le financement un sujet souvent perçu comme complexe, peut devenir plus accessibles avec quelques connaissances de base. Lorsque vous envisagez l'achat d'un logement ou la reprise d'une hypothèque, la question du financement devient incontournable. La clé réside dans le choix de la solution la mieux adaptée à vos besoins.

Les modèles hypothécaires

L'hypothèque à taux fixe

Les hypothèques à taux fixe, populaires en Suisse, offrent une sécurité accrue et protègent contre les hausses de taux. Cependant, elles ne permettent pas de profiter d'éventuelles baisses de taux. Ces hypothèques se caractérisent par un taux d'intérêt et une durée fixes, généralement d'un à dix ans.

Bien que résiliables moyennant le paiement d'une indemnité avant l'échéance, elles représentent une option solide pour ceux qui privilégient la stabilité financière. En Suisse, quatre hypothèques sur cinq sont à taux fixe.

L'hypothèque à taux variable

L'hypothèque à taux variable, dépourvue de durée fixe, est assortie d'un taux d'intérêt variable. Elle peut généralement être résiliée moyennant un délai de préavis de six mois. Cette option offre une flexibilité importante, permettant aux emprunteurs de bénéficier des fluctuations potentielles à la baisse des taux d'intérêt. Cependant, elle expose également à une incertitude en cas d'augmentation des taux. L'hypothèque à taux variable convient particulièrement à ceux qui recherchent une certaine agilité dans leur plan de remboursement hypothécaire.

L'hypothèque Saron

Les hypothèques à court terme, également connues sous le nom d'hypothèques SARON, offrent l'avantage de profiter des phases de taux bas ou en baisse. Cependant, vous devez être prêt à accepter les fluctuations à la hausse. Le SARON est un taux d'intérêt basé sur des transactions réelles. Contrairement aux hypothèques à taux variables, les hypothèques à taux SARON ont en principe une durée fixe de trois mois. Cette option combine la flexibilité et rapidité.

Comprendre la cédule hypothécaire

Une hypothèque représente un prêt octroyé par une banque, une compagnie d'assurance, une institution de prévoyance ou même un particulier à l'acheteur d'un bien immobilier. En échange, l'acheteur met en gage ce même bien immobilier auprès de son créancier. Ce gage est formalisé par un document appelé cédule hypothécaire. Ainsi, si le débiteur ne remplit pas ses obligations, comme le non-paiement des intérêts ou le non-remboursement de l'emprunt, le créancier a le droit de saisir le bien immobilier et de le vendre pour récupérer son argent.

La cédule hypothécaire est établie par un notaire sur la base des informations fournies par le créancier gagiste (banque, assurance, etc.).

Par exemple, s'il accepte de financer un prêt de 500 000 francs pour l'achat d'un appartement, il transmet ce montant au notaire, qui rédige l'acte notarié. Le frais de notaire sont a régler par l'acheteur selon les tarifs réglementés.

Piguet Galland se réjouit de vous offrir un accompagnement sur mesure, comprenant non seulement une estimation de votre bien, mais également la mise en relation avec le notaire pour la cession, la rédaction de l'acte hypothécaire pour établir la garantie, et enfin l'acte d'achat. Nous vous proposons une simplification administrative et des conseils avisés tout au long de cette relation tripartite.

Maîtriser le Coût d'un Prêt Hypothécaire

Le coût d'un prêt hypothécaire est une équation complexe, mais sa compréhension est cruciale pour une gestion financière avisée. Plusieurs variables entrent en jeu dans cette évaluation.

Le taux d'intérêt occupe une place centrale : son escalade se traduit par une augmentation du coût total de l'emprunt. Le montant du prêt revêt également une importance cruciale.

À mesure qu'il augmente, les paiements périodiques et le coût global de l'emprunt s'en ressentent. N'oublions pas les frais annexes au prêt, tels que les frais de notaire, les frais de dossier et d'assurance, qui peuvent considérablement influencer le coût total. Pour rembourser votre hypothèque de manière optimale, élaborez une stratégie adaptée.

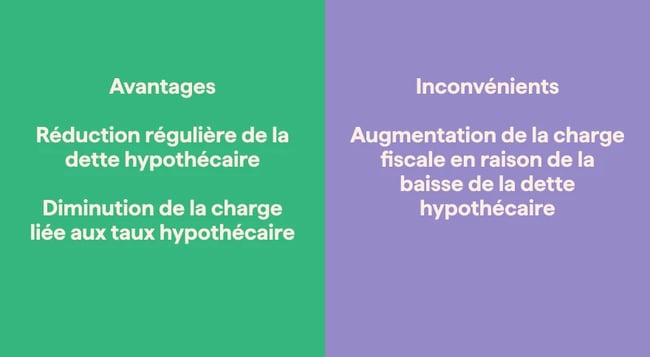

Amortissement direct

L'amortissement direct, où vous remboursez régulièrement un montant fixe, permet de réduire la dette et la charge des intérêts. Une planification minutieuse s'avère essentielle pour optimiser votre stratégie de remboursement et maximiser vos avantages fiscaux.

Amortissement indirect

L'amortissement indirect implique que la dette hypothécaire initiale persiste, tandis que le montant d'amortissement est versé via une solution de prévoyance privée, tel que le pilier 3a ou 3b.

Ce type de garantie offre la possibilité de bénéficier d'un rendement s'il est lié avec un fonds de placement. A la retraite, le capital est versé, remboursant ainsi l'hypothèque à hauteur de ce montant.

Avantages et inconvénients de l'amortissement indirect : Bien que n'impactant pas directement votre dette hypothécaire, cette stratégie offre une déduction fiscale intéressante. Explorez attentivement ces aspects avant de choisir pour optimiser votre plan financier.

.webp?width=650&height=358&name=amortissement_indirect%20(2).webp)

Le Crédit Lombard

Le Crédit Lombard est une forme de financement sécurisé à taux fixe, consenti contre nantissement de valeurs patrimoniales liquides telles que des actions, des obligations ou des fonds de placement, jusqu'à un certain pourcentage de leur valeur.

Le crédit lombard et le prêt hypothécaire sont des solutions de financement différentes, adaptées à des besoins spécifiques.

La meilleure option pour vous dépendra de vos objectifs financiers, de votre situation patrimoniale et de votre capacité à rembourser l'emprunt. Nos experts en solutions de financement évalueront pour vous la solution qui correspond le mieux à votre situation, vos objectifs et vos besoins. Ils élaboreront pour vous une solution sur-mesure, en faisant des mélanges entre différentes solutions de financement pour optimiser de la meilleure manière votre investissement.

Dans le dernier épisode de notre série, abordons le volet délicat des impôts liés à la propriété. Découvrez toutes les subtilités fiscales et surtout, ne manquez pas nos conseils d'optimisation pour alléger au maximum cette charge.

Prêt à franchir le cap?

Nos experts vous accompagnent pour toute demande de financement .

La série résidence principale

Piguet Galland a développé la série 360 afin de vous offrir l'ensemble des informations essentielles pour concrétiser vos projets. Cette série complète aborde toutes les grandes thématiques auxquelles vous pourriez avoir des interrogations. Chacune des séries est composée de 5 épisodes qui vous fourniront les clés indispensables pour assurer la réussite de vos projets.

-

Episode #1

Acheter un logement : Un choix gagnant

Guidez vos rêves de propriété de votre résidence principale en suivant cette série

-

Episode #2

Savoir ce que l'on veut

Créer son chez-soi demande un investissement majeur. Réfléchissez soigneusement à vos besoins et désirs.

-

Episode #3

La formule magique du prix d'achat optimal

Déterminez le montant maximal que vous pouvez envisager pour l'acquisition de votre résidence principale en fonction de votre situation patrimoniale.

-

Episode #4

Le bon financement pour votre projet

Explorez toutes les spécificités des taux fixes, variables ou Saron pour vous orienter vers la solution de financement qui correspond le mieux à vos attentes.

-

Episode #5

Les impôts liés à l'acquisition immobilière

Explorez les diverses implications financières en termes d'impôts liés à l'acquisition de votre résidence principale.

Solutions de financement

Nos solutions de financement vous permettent de maximiser la croissance de votre patrimoine et de concrétiser vos projets en toute sérénité

Ce que nos clients pensent de nous

-

Piguet Galland nous a proposé différents scénarios pour nous accompagner dans ce changement de vie, la retraite.

Noémie Prod'hom

-

Le bonheur, c’est de savoir que j’ai une personne qui va apporter son savoir-faire pour me conseiller et faire en sorte que ma vie soit insouciante.

Marie-Laure Favre

-

Je vois qu’il y a une dimension où l’humain est au centre chez Piguet Galland. Il y a une réelle écoute pour comprendre et trouver des solutions et non pas une écoute pour vendre."

M’Bayang Thiam

-

Je souhaitais acquérir et rénover une maison suite à une vente aux enchères. La particularité était l'exigence d'un paiement rapide. Heureusement, votre établissement s’est montré incroyablement performant."

David Vuadens

-

Piguet Galland, c’est le partenaire financier qui m’est cher, je lui fais entièrement confiance. Dans cette banque, on retrouve des personnes que l’on connaît personnellement et ça, c’est extrêmement important."

Ann Evard

-

La valeur de la Banque qui m’a touché et qui me touche encore aujourd’hui, c’est la confiance, exprimée par une certaine proximité et surtout par un point de contact unique. "

Anthony Picard

-

Ce que j’apprécie surtout chez Piguet Galland, c’est le service et le rapport de confiance que j’ai eu avec les différents conseillers que j’ai côtoyé au cours de ces treize dernières années qui ont toujours été excellentes."

Dominique Lauener

-

Au fil des années de cette relation de confiance avec Piguet Galland, je me suis rendu compte qu’une banque peut devenir un partenaire tout au long de la vie, pour les étapes importantes."

Franck Neveu

Demander un financement

Prêt à sauter le pas ? Contactez-nous pour obtenir le financement de votre résidence. Nos experts vous accompagneront dans la réalisation de votre projet.